Đáp ứng nhu cầu vốn

Ngân hàng Nhà nước (NHNN) đã triển khai nhiều giải pháp định hướng dòng vốn tín dụng, đầu tư vào các dự án xanh, thân thiện với môi trường, từ đó góp phần thực hiện chiến lược quốc gia về tăng trưởng xanh, phát triển bền vững của Việt Nam.

Các Ngân hàng thương mại (NHTM) cũng đã rất tích cực triển khai cho vay các dự án “xanh”. Ngoài nguồn lực tự có, nhiều NHTM đã chủ động hợp tác với nhiều tổ chức, định chế tài chính quốc tế để có được nguồn vốn lớn nhằm đẩy mạnh cho vay tín dụng xanh với lãi suất ưu đãi hơn.

|

| Giao dịch tại một ngân hàng ở TPHCM. Ảnh: MINH HUY |

Tháng 3-2023, Vietcombank và Ngân hàng JBIC (Nhật Bản) đã ký kết hợp tác tài trợ vốn 300 triệu USD để hỗ trợ dự án năng lượng tái tạo. Ông Nguyễn Thanh Tùng, Tổng Giám đốc Vietcombank, cho biết, Vietcombank luôn dành nguồn lực đặc biệt để cho vay tài trợ các dự án xanh. Cụ thể, đã triển khai thành công gói tín dụng 200 triệu USD cho lĩnh vực này vào năm 2019.

BIDV cũng cho biết đã dành tỷ trọng nhất định cho các khách hàng trong lĩnh vực năng lượng xanh vay vốn với khoảng 1.718 dự án đã được hỗ trợ. Ông Trần Long, Phó Tổng Giám đốc BIDV, cho biết, hiện ngân hàng này không tài trợ cho các dự án nhiệt điện than và đẩy mạnh cho vay tín dụng trong lĩnh vực năng lượng tái tạo. Tính đến cuối năm 2022, dư nợ tín dụng xanh BIDV đạt gần 63,8 ngàn tỷ đồng (tương đương 2,7 tỷ USD) chiếm 4,3% tổng dư nợ BIDV và 13% tổng dư nợ cho vay lĩnh vực xanh toàn bộ nền kinh tế. Để đáp ứng nhu cầu vốn cho ngành năng lượng, ngoài nguồn vốn kinh doanh thông thường, BIDV đã huy động thành công nhiều nguồn vốn từ các tổ chức quốc tế như WB, AFD…

“Danh mục cho vay của BIDV cho các lĩnh vực xanh và bền vững đến năm 2025 dự kiến đạt 3 tỷ USD, chiếm khoảng 5% tổng dư nợ BIDV”, ông Long cam kết.

Hỗ trợ nền nông nghiệp Việt Nam ứng phó với biến đổi khí hậu, từ năm 2016 Agribank đã triển khai chương trình tín dụng ưu đãi phục vụ nông nghiệp sạch với quy mô vốn không hạn chế, ban đầu là 50.000 tỷ đồng. Tính đến cuối năm 2022, doanh số cho vay đã đạt hơn 30.000 tỷ đồng, dư nợ đạt hơn 5.000 tỷ đồng với gần 4.000 khách hàng được vay. Hiện Agribank vẫn luôn dành vốn cho các lĩnh vực nông nghiệp xanh.

Không chỉ ở những ngân hàng “Big 4”, các NHTM tư nhân có uy tín cũng đã thu hút được nguồn vốn lớn từ các tổ chức quốc tế nhằm “xanh hóa” tín dụng. Cụ thể, cuối 2022, Tổ chức Tài chính quốc tế (IFC - thuộc Ngân hàng Thế giới) hoàn tất giải ngân khoản vay 150 triệu USD kỳ hạn 5 năm cho VPBank để ngân hàng này bổ trợ cho vay các lĩnh vực ưu tiên, trong đó có nhiều dự án trong lĩnh vực môi trường và chống biến đổi khí hậu tại Việt Nam. Trước đó, IFC cùng các nhà tài trợ quốc tế khác đã cấp cho VPBank khoản tín dụng xanh trị giá 212,5 triệu USD. Hiện VPBank đã ban hành Khung Tín dụng xanh nhằm đưa ra quy trình sử dụng và quản lý nguồn vốn vay xanh cho các dự án đáp ứng tiêu chí xanh.

Tương tự, IFC và 5 quỹ đầu tư quốc tế khác cũng đã mở rộng gói tín dụng hỗ trợ vốn cho SeABank từ 150 triệu USD lên 220 triệu USD để ngân hàng này mở rộng cho vay các doanh nghiệp nhỏ và vừa cũng như các dự án chống biến đổi khí hậu.

Hoàn thiện khung pháp lý

Tuy nhiên, NHNN cũng nhìn nhận, dù có mức tăng trưởng bình quân ấn tượng nhưng vẫn còn nhiều khó khăn ảnh hưởng đến tăng trưởng của tín dụng xanh. Cụ thể, hiện chưa có quy định chung của quốc gia về tiêu chí, danh mục dự án xanh cho các ngành lĩnh vực theo hệ thống phân ngành kinh tế, làm căn cứ để các NHTM xác định cấp tín dụng xanh ở giai đoạn tới.

Đại diện Agribank cho biết, trong quá trình triển khai cho vay các dự án nông nghiệp sạch tại nhiều địa phương, mặc dù có nguồn vốn nhưng để xác định được mô hình nông nghiệp sạch thì rất khó vì chưa có tiêu chí chung. Bên cạnh đó, nhiều NHTM phản ánh, việc cấp tín dụng sạch đòi hỏi yếu tố kỹ thuật về môi trường chuyên sâu nên gây khó khăn cho cán bộ tín dụng trong việc thẩm định, đánh giá hiệu quả của dự án, khả năng trả nợ của khách hàng. Chưa kể những vướng mắc trong việc giám sát và quản lý rủi ro khi cấp tín dụng do thiếu quy định, tiêu chí, tiêu chuẩn đánh giá công cụ đo lường tác động đến môi trường…

Thực tế cho thấy, những dự án xanh thường có thời gian hoàn vốn dài, chi phí đầu tư lớn nên cần có hướng dẫn về danh mục xanh và tiêu chí xác định dự án xanh phù hợp với phân ngành kinh tế của Việt Nam, làm cơ sở cho tổ chức tín dụng có căn cứ thẩm định, đánh giá và giám sát khi thực hiện cấp tín dụng xanh.

|

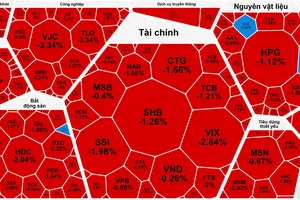

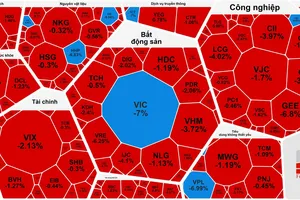

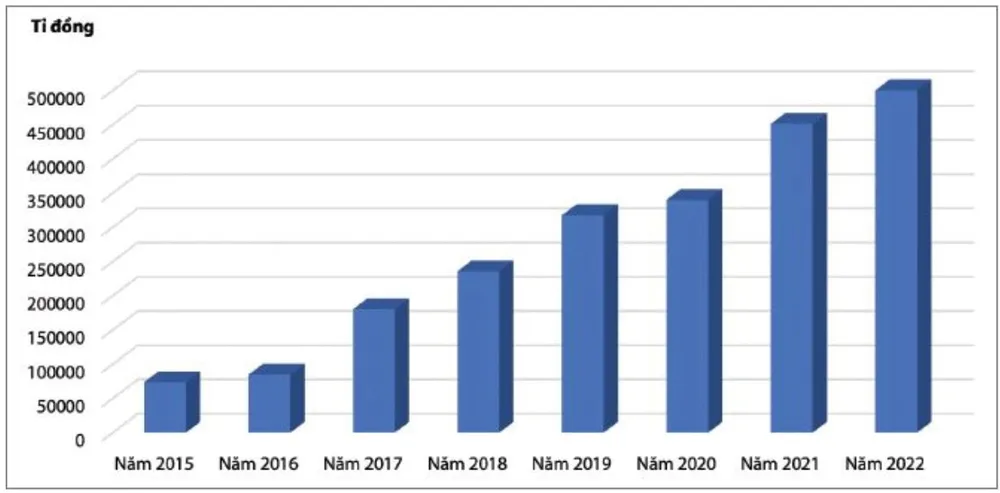

Dư nợ tín dụng xanh giai đoạn 2015-2022. Nguồn: Vụ Tín dụng các ngành kinh tế, NHNN |

Bà Michele Wee, Tổng Giám đốc Ngân hàng Standard Chartered Việt Nam, nhận định, hành lang pháp lý đang là trở ngại trong việc tiếp cận dòng vốn xanh của doanh nghiệp Việt. Do đó, nếu khung quản lý được tiêu chuẩn hóa và công khai sẽ mang lại định nghĩa rõ ràng hơn về dự án xanh. Như vậy, các ngân hàng sẽ dễ dàng hơn trong việc cho vay các dự án xanh. IFC cũng cho biết, nhiều NHTM tại Việt Nam chưa biết làm thế nào để vận hành cơ chế tài chính xanh, đánh giá rủi ro, quy trình thủ tục làm dự án xanh. Do đó, NHNN cần đưa ra hướng dẫn chi tiết hơn để các tổ chức tín dụng triển khai.

Với những vướng mắc trên, NHNN cho biết, đầu tháng 6-2023, Thông tư 17/2022 hướng dẫn thực hiện quản lý rủi ro về môi trường trong hoạt động cấp tín dụng của tổ chức tín dụng, chi nhánh ngân hàng nước ngoài sẽ có hiệu lực. Hiện Chính phủ đang nỗ lực hoàn thiện hành lang pháp lý về tín dụng xanh. Dự thảo quyết định của Thủ tướng Chính phủ ban hành quy định tiêu chí môi trường và việc xác nhận đối với dự án được cấp tín dụng xanh, phát hành trái phiếu xanh cũng đang được gấp rút hoàn thiện. Kỳ vọng các văn bản trên sẽ tạo hành lang pháp lý, tạo điều kiện cho các ngân hàng thúc đẩy tín dụng xanh.

Số liệu từ Vụ Tín dụng các ngành kinh tế (NHNN), trong giai đoạn 2017-2022, dư nợ cấp tín dụng của hệ thống cho các lĩnh vực xanh của Việt Nam có mức tăng trưởng bình quân hơn 23%/năm. Tính đến cuối năm 2022, dư nợ tín dụng đối với các dự án xanh đạt hơn 500 ngàn tỷ đồng (chiếm hơn 4,2 % tổng dư nợ toàn nền kinh tế), tăng 12,96% so với cuối năm 2021. Dư nợ được đánh giá rủi ro môi trường và xã hội đạt hơn 2.359 ngàn tỷ đồng, chiếm hơn 20% dư nợ cho vay của nền kinh tế, tăng 27,69% so với cuối năm 2021, với hơn 1,2 triệu món vay.