Sau phiên giảm điểm ngày 28-1, chủ đề sôi nổi nhất trên các diễn đàn chứng khoán lúc đó là: “Điều gì khiến TTCK biến động dữ dội như vậy?”. Các nhà đầu tư (NĐT) đào bới đủ lý do, thậm chí có cả các thuyết âm mưu như: có sự thao túng từ các “tay to”, sự lũng đoạn thị trường kết hợp với việc “dập cầu dao hệ thống giao dịch”... Không nhiều NĐT dám chấp nhận sự thật rằng, chính họ là nguyên nhân của những biến động.

Khi cổ phiếu tăng giá điên rồ, không ai nhắc đến sự hưng phấn bất thường của chính mình mà chỉ say sưa nhìn con số lợi nhuận gia tăng từng ngày, cảm nhận niềm vui mỗi ngày có thêm vài phần trăm lợi nhuận. Khi thị trường “lật mặt”, đám đông lại rất quan tâm tới trách nhiệm điều hành của cơ quan quản lý về việc để thị trường sụt giảm đột ngột như vậy. Dường như họ nghĩ rằng, nhiệm vụ của cơ quan điều hành là phải khiến thị trường tăng giá.

Từ góc độ tâm lý học, việc cố gắng tìm kiếm lý do bên ngoài để giải thích cho kết quả bất lợi hay sai lầm của bản thân, thực chất là sự né tránh trách nhiệm hay một dạng cố gắng xoa dịu nỗi đau. Trên TTCK, tâm lý này rất phổ biến. Vì vậy, các cuốn sách dạy về đầu tư, kinh doanh chứng khoán đều nhấn mạnh nguyên tắc loại bỏ cảm tính ra khỏi các quyết định.

Nguyên tắc này chỉ có vài dòng ngắn ngủi, nhưng được đúc kết hàng trăm năm chinh chiến, thắng, thua, phá sản của các NĐT. Nhiều NĐT chân ướt chân ráo vào TTCK chỉ thích xem những hình vẽ miêu tả chiến thuật, mẹo đầu tư sao cho có lời, dễ hiểu và thực hành ngay nhưng lại ngại tiếp thu các kinh nghiệm được viết trong những “trang sách nhiều chữ”.

Họ biết ngưỡng hỗ trợ, kháng cự, điểm mua kỹ thuật của cổ phiếu, nhưng lại không hiểu nguyên tắc rủi ro/lợi nhuận trong mỗi giao dịch; tỷ lệ thắng/thua; các nguyên tắc: quản lý vốn, giao dịch, xây dựng danh mục, quản lý rủi ro…

NĐT F0 - những người mới tham gia thị trường - trước mỗi quyết định mua - bán, thường quan tâm đầu tiên là lợi nhuận, nhưng những NĐT có kinh nghiệm thường quan tâm đầu tiên là rủi ro tối đa sẽ gặp phải bao nhiêu và có xứng đáng với lợi nhuận dự kiến hay không. Ví dụ, khi NĐT quyết định mua cổ phiếu A ở giá 25.000 đồng, nếu nghĩ rằng giá sẽ lên 30.000 đồng trong tuần tới và sẽ lãi 20% thì là NĐT F0.

Ngược lại, nếu họ nghĩ rằng, giá cổ phiếu A không tăng như dự kiến mà giảm thì sẽ cắt lỗ ở mức 24.000 đồng thì đó là NĐT Fn. Khi đặt rủi ro lên trên lợi nhuận tức là NĐT có trách nhiệm với đồng vốn và xác định đầu tư chứng khoán là một sự nghiệp đường dài chứ không phải là cơ hội chụp giật, kiếm tiền nhanh.

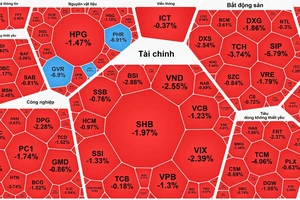

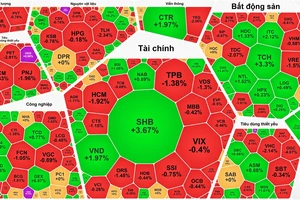

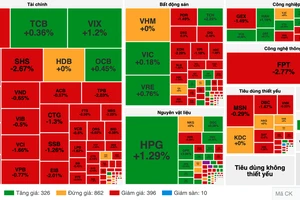

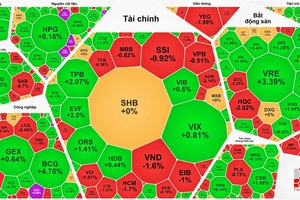

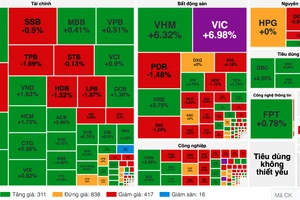

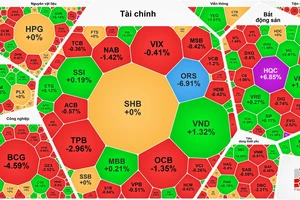

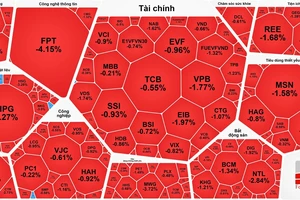

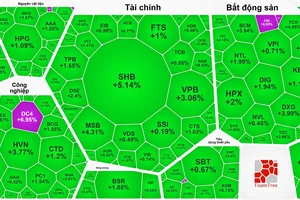

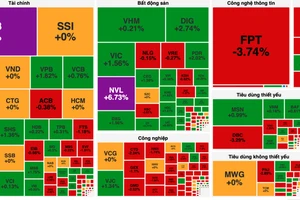

Những cơn lốc dữ dội như biến động TTCK tuần trước đã từng diễn ra nhiều lần trong hơn 10 năm qua và góp phần loại bỏ nhiều thế hệ NĐT nghiệp dư. Thị trường có tăng thì có giảm, đó là quy luật. Xu hướng của thị trường cũng có nhiều cấp độ khác nhau.

Một xu hướng tăng dài hạn dựa trên sự tăng trưởng kinh tế vĩ mô hay tăng trưởng vi mô của doanh nghiệp vẫn xen kẽ xu hướng giảm ngắn hạn khi cung - cầu chi phối trong một giai đoạn. Thị trường hiện tại đang là xu hướng giảm ngắn hạn trong một xu thế tăng dài hạn. Chính vì vậy, những NĐT dài hạn không cần lo lắng dù biến động giảm có thể tới cả chục phần trăm trong vài ngày. Đó là cơ hội để cơ cấu lại danh mục, chốt lời một phần danh mục và mua lại giá thấp hơn, hoặc thậm chí mua thêm cổ phiếu.

Ngược lại, những nhà đầu cơ ngắn hạn lại phải quan tâm đến bảo vệ tài sản tiền mặt. Việc không biết mình đang đầu tư dài hạn hay đầu cơ ngắn hạn sẽ dẫn đến các giao dịch cảm tính theo số đông, bị chi phối bởi các diễn biến thất thường trên thị trường, thậm chí còn giao dịch “loạn xạ” tạo nên những sai lầm liên tiếp và bị loại khỏi cuộc chơi.