Điều phối để tăng trưởng hiệu quả

Theo NHNN, tính đến ngày 26-8, tín dụng toàn hệ thống tăng 6,63% so với cuối năm 2023; ước tính dư nợ tín dụng toàn nền kinh tế đã tăng thêm khoảng 900.000 tỷ đồng trong 8 tháng đầu năm 2024. Dù vậy, tăng trưởng tín dụng vẫn mới hoàn thành khoảng 44% so với chỉ tiêu định hướng đầu năm.

Tại TPHCM, số liệu của Cục Thống kê TPHCM cho thấy, tăng trưởng tín dụng đến cuối tháng 8-2024 ước tăng lên 4,5% so với cuối năm 2023, tăng 11,4% so với cùng kỳ. Cơ quan này nhận định, trong bối cảnh kinh tế tăng trưởng cao hơn dự báo và mặt bằng lãi suất cho vay vẫn ở mức thấp, tín dụng tại TPHCM vẫn chưa phục hồi như kỳ vọng.

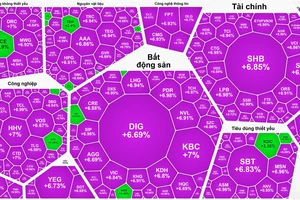

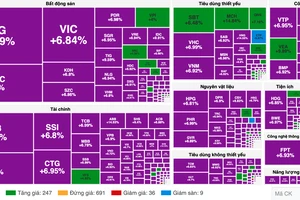

Trước tình hình tăng trưởng tín dụng chung còn chậm, NHNN vừa điều chỉnh room tín dụng cho các tổ chức tín dụng (TCTD). Theo đó, từ ngày 28-8, TCTD nào có tốc độ tăng trưởng tín dụng đạt từ 80% chỉ tiêu mà NHNN đã thông báo đầu năm, sẽ được NHNN chủ động nới thêm room dựa trên cơ sở điểm xếp hạng mà không cần đề nghị.

“Đây là động lực cho các ngân hàng cạnh tranh hơn nữa trong việc giành room tín dụng và thị phần những tháng cuối năm. Qua đó, các ngân hàng thương mại (NHTM) cũng sẽ tìm ra hướng thúc đẩy vốn, cải thiện, tăng cơ hội tiếp cận vốn cho doanh nghiệp, người dân”, chuyên gia Công ty Chứng khoán VPBS đánh giá.

Khác với những năm trước, từ năm 2024, NHNN đã giao toàn bộ chỉ tiêu tăng trưởng tín dụng cho các TCTD ở mức 15% để chủ động giải ngân vốn ngay từ quý 1 nhằm hỗ trợ tăng trưởng. Tuy nhiên, sau nửa năm, tăng trưởng tín dụng không đồng đều giữa các ngân hàng.

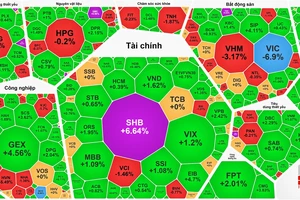

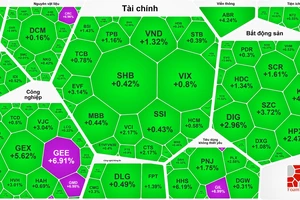

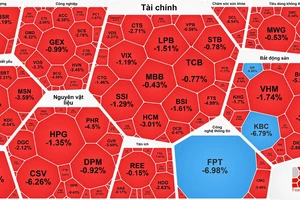

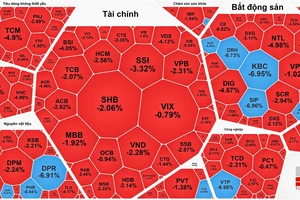

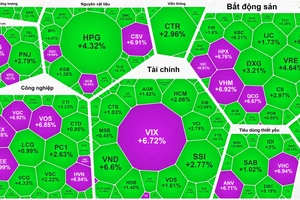

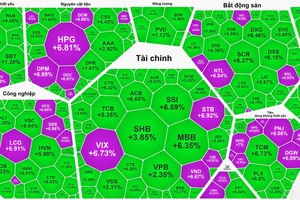

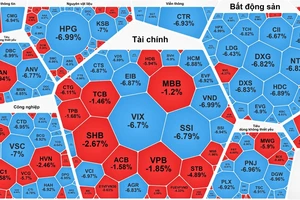

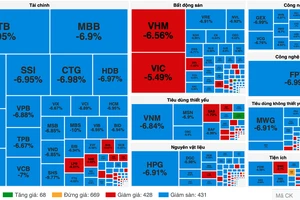

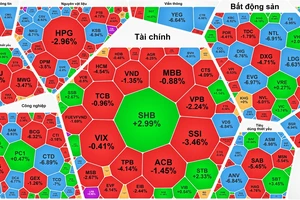

Thống kê của Công ty chứng khoán VPBS trong 6 tháng đầu năm, nhiều NHTM đạt được mức tăng trưởng tín dụng 10%-15%, như: ACB, HDBank, Techcombank, MB, VPBank… Nhưng cũng có NHTM tăng trưởng tín dụng thấp, khoảng 4% đến gần 6%, như: PVCombank, SHB, VIB, TPBank, thậm chí ABBank còn tăng trưởng âm 7%…

PGS-TS Nguyễn Hữu Huân - Trường Đại học Kinh tế TPHCM nhận định, khả năng trong những tháng cuối năm, dư nợ của ngành ngân hàng sẽ cải thiện dần do nhu cầu vốn trong nửa cuối năm sẽ tăng cao, vì vào mùa kinh doanh cao điểm của các doanh nghiệp và tiêu dùng.

Tuy nhiên, do sức cầu chưa tăng trưởng mạnh và sức hấp thụ vốn của nền kinh tế còn yếu, nên để đạt được mức tăng trưởng tín dụng 15% là thách thức lớn.

Để tăng trưởng tín dụng, ngoài nỗ lực của ngành ngân hàng thông qua các chương trình kích cầu tín dụng, giảm lãi suất cho vay, thì trước hết phải kích cầu sức mua thị trường, kể cả thị trường xuất khẩu và thị trường nội địa.

Đẩy vốn vào sản xuất, kinh doanh

Để đạt mục tiêu cả năm tăng trưởng 15%, từ nay tới cuối năm 2024, các TCTD cần tăng thêm 8,37%, tương đương phải đưa ra nền kinh tế thêm 1,13 triệu tỷ đồng.

Tuy nhiên, bên cạnh việc nới room, NHNN cũng yêu cầu các TCTD thực hiện tăng trưởng tín dụng an toàn, hiệu quả, lành mạnh, hạn chế nợ xấu gia tăng và phát sinh; hướng tín dụng vào các lĩnh vực sản xuất, lĩnh vực ưu tiên, kiểm soát chặt chẽ đối với lĩnh vực tiềm ẩn rủi ro.

“Một trong những mục tiêu trọng tâm của NHNN trong những tháng cuối năm 2024 là hướng dòng vốn tín dụng vào các lĩnh vực đóng vai trò là động lực phát triển của nền kinh tế, bao gồm xuất khẩu, đầu tư, tiêu dùng. Đặc biệt, NHNN đã ban hành Thông tư 12/2024 cho phép các TCTD không phải bắt buộc khách hàng cung cấp phương án sử dụng vốn khả thi với khoản vay có giá trị dưới 10 triệu đồng, kỳ vọng sẽ thúc đẩy sự tham gia của khối NHTM trong hoạt động cho vay tiêu dùng”, Phó Thống đốc Thường trực NHNN Đào Minh Tú cho hay.

Thời gian qua, các NHTM cũng từng bước nỗ lực giảm lãi suất, đẩy mạnh hoạt động cho vay. Hiện các NHTM vẫn tiếp tục đưa các gói lãi suất ưu đãi dành cho sản xuất kinh doanh và kích cầu tiêu dùng.

Cụ thể, OCB đang cho các doanh nghiệp xuất nhập khẩu vay lãi suất chỉ từ 5,5%/năm; BVBank cho vay trả nợ trước hạn đối với các lĩnh vực sản xuất kinh doanh và tiêu dùng từ 3,49%-5,49%/năm; VPBank cho vay thế chấp trực tuyến với hạn mức bằng 100% giá trị tài sản đảm bảo lên tới 20 tỷ đồng nhằm tăng cơ hội tiếp cận vốn cho doanh nghiệp nhỏ và vừa...

Trong khi đó, các công ty chứng khoán lại lạc quan nhận định, tăng trưởng tín dụng trong năm 2024 sẽ đạt được trên dưới 14%. Thậm chí, các NHTM đã hoàn thành mức 80% room tín dụng trở lên, như ACB, HDBank, LPBank, Techcombank… sẽ được tăng lên mức 18%-18,7%.

“Nếu các NHTM đẩy lên 90% room tín dụng được giao từ đầu năm, NHNN sẽ không tăng lãi suất điều hành, tăng trưởng GDP đạt 6%, tăng trưởng tín dụng toàn ngành có thể đạt 14,83%”, các chuyên gia Công ty chứng khoán VPBS dự báo.

Trong cuộc họp mới đây với NHNN, Thủ tướng Phạm Minh Chính yêu cầu điều hành tăng trưởng tín dụng trong năm 2024 khoảng 15%. Để hỗ trợ tăng trưởng kinh tế, ngành ngân hàng phải có giải pháp đưa vốn vào sản xuất, kinh doanh.

Điều hành tín dụng phù hợp diễn biến kinh tế vĩ mô, lạm phát, đáp ứng nhu cầu vốn cho nền kinh tế; thu hồi chỉ tiêu tăng trưởng tín dụng từ các TCTD không sử dụng hết và bổ sung cho các tổ chức có khả năng tăng trưởng...

Công ty Chứng khoán MBS cũng dự báo tăng trưởng tín dụng sẽ đạt 14% trong năm 2024 với kịch bản tăng trưởng GDP là 6,5% cho cả năm.

“Một số NHTM có thể hy sinh lãi bằng cách giảm lãi suất cho vay để tăng trưởng tín dụng. Trong đó, cho vay bán lẻ dự kiến sẽ phục hồi mạnh hơn trong những tháng cuối năm thông qua tài chính tiêu dùng, thẻ tín dụng và cho vay mua ô tô nhờ hiệu ứng từ lãi suất cho vay thấp. Còn với mảng khách hàng doanh nghiệp, hoạt động nhập khẩu và xây dựng hạ tầng sẽ là động lực chính cho tăng trưởng tín dụng trong nửa cuối năm 2024”, chuyên gia Công ty chứng khoán MBS phân tích.

Theo Phó Thống đốc Thường trực NHNN Đào Minh Tú, NHNN sẽ mạnh tay với những NHTM có mức tăng trưởng tín dụng thấp vì ngay từ đầu năm đã được giao hạn mức tín dụng.

NHTM nào không cho vay được thì điều chuyển hạn mức tín dụng từ chỗ dư sang chỗ thiếu để ngân hàng có khả năng tăng trưởng tín dụng cao có điều kiện để tiếp tục phát triển tín dụng. Sự thay đổi trong việc phân bổ tín dụng trong năm nay là để các NHTM đưa vốn vào nền kinh tế một cách quyết liệt và có trách nhiệm hơn.