Thời gian qua, Bộ Tài chính phải liên tục gửi thông báo cảnh báo. Và nay, Nghị định 81/2020/NĐ-CP ra đời, kể từ đầu tháng 9-2020, hoạt động phát hành trái phiếu DN được quy định rõ ràng, kiểm soát chặt chẽ hơn.

Thị trường mở “3 không”

Lâu nay, thị trường trái phiếu DN được ví như thị trường mở với “3 không”: không có tài sản đảm bảo, không định mức tín nhiệm, không có đơn vị bảo lãnh phát hành. Vì thoáng nên DN, đặc biệt là DN bất động sản, tận dụng công cụ này để huy động vốn. Nhiều DN tung lãi suất cao gấp đôi lãi suất ngân hàng để hấp dẫn những nhà đầu tư cá nhân.

Trong khi nhà đầu tư cá nhân thường không nắm các quy định, không hiểu “nội tình, sức khỏe” DN, mà chỉ thấy lãi cao là đầu tư. Lâu nay nhân viên các ngân hàng còn hợp tác tư vấn để khách hàng có tiền nhàn rỗi chuyển qua đầu tư trái phiếu DN, mặc cho Bộ Tài chính đã nhiều lần có văn bản cảnh báo rủi ro trong đầu tư trái phiếu DN.

Quy định mới sẽ giúp nhà đầu tư biết được mục đích phát hành trái phiếu của doanh nghiệp. ẢNH: CAO THĂNG

Quy định mới sẽ giúp nhà đầu tư biết được mục đích phát hành trái phiếu của doanh nghiệp. ẢNH: CAO THĂNG Theo số liệu của Sở Giao dịch chứng khoán Hà Nội, tính riêng khối lượng phát hành trái phiếu DN riêng lẻ trong tháng 5-2020 là hơn 27.000 tỷ đồng; tổng khối lượng phát hành trái phiếu DN riêng lẻ trong 5 tháng đầu năm 2020 là 91.600 tỷ đồng, tăng 15% so với cùng kỳ năm 2019. Còn tính chung từ cuối năm 2018, khi Nghị định 163/2018/NĐ-CP (quy định về phát hành trái phiếu DN) ra đời thì thị trường trái phiếu DN tăng vọt.

Vốn hóa thị trường năm 2018 chỉ bằng 9% GDP, đến cuối năm 2019 đã là 10,85% GDP (tương đương 640.000 tỷ đồng), trong đó khối lượng trái phiếu DN phát hành riêng lẻ chiếm một nửa, đạt trên 332.000 tỷ đồng. Trong 6 tháng đầu năm 2020, có đến 130 DN thực hiện chào bán trái phiếu, huy động tổng cộng 156.300 tỷ đồng (với 818 đợt phát hành).

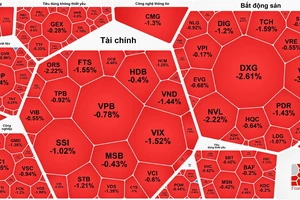

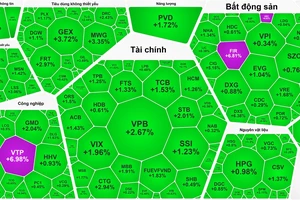

Bình quân mỗi năm thị trường trái phiếu DN tăng khoảng 45%/năm. Trong đó, các DN bất động sản gia tăng huy động vốn bằng hình thức phát hành trái phiếu. Các công ty chứng khoán, ngân hàng thương mại, công ty bất động sản thường phân phối trái phiếu nhắm đến nhà đầu tư cá nhân.

Bộ Tài chính nhiều lần gửi văn bản khuyến nghị DN xây dựng phương án phát hành trái phiếu phải khả thi, đảm bảo khả năng trả nợ; khuyến nghị nhà đầu tư chỉ mua trái phiếu khi nắm rõ thông tin về trái phiếu và cân nhắc kỹ lưỡng các rủi ro có thể gặp phải. Không nên mua trái phiếu chỉ vì lãi suất cao, vì có khả năng không thu hồi được khoản tiền đầu tư trái phiếu (bao gồm cả gốc và lãi) nếu DN phát hành gặp khó khăn.

Kiểm soát rủi ro bong bóng nợ

Nghị định 81/2020/NĐ-CP sửa đổi, bổ sung một số điều của Nghị định 163/2018/NĐ-CP sẽ có hiệu lực từ đầu tháng 9-2020, theo đó, các quy định mới sẽ kiểm soát được rủi ro bong bóng nợ của các DN phát hành trái phiếu.

Cụ thể, tình trạng DN phát hành trái phiếu với khối lượng lớn gấp nhiều lần so với vốn chủ sở hữu (có trường hợp gấp 10 - 50 lần vốn chủ sở hữu) sẽ được kiểm soát bằng quy định giới hạn quy mô phát hành trái phiếu riêng lẻ phù hợp với quy mô vốn của DN. Đó là, buộc DN đáp ứng các tỷ lệ an toàn tài chính, tỷ lệ bảo đảm an toàn trong hoạt động theo quy định của pháp luật chuyên ngành.

Khối lượng trái phiếu được phát hành phải đảm bảo dư nợ trái phiếu phát hành riêng lẻ tại thời điểm phát hành không vượt qua 3 lần vốn chủ sở hữu theo báo cáo tài chính quý gần nhất. Dư nợ trái phiếu (tính thêm cả khối lượng dự kiến phát hành) và dư nợ trái phiếu phát hành riêng lẻ không vượt quá 5 lần vốn chủ sở hữu (không áp dụng cho các tổ chức tín dụng).

Việc này sẽ làm cho DN phát hành phải tính toán cẩn trọng hơn trong sử dụng đòn bẩy tài chính, từ đó định hướng dòng tiền đi vào hoạt động sản xuất kinh doanh thực, tránh tình trạng nguồn vốn bị sử dụng sai mục đích gây nên tiềm ẩn rủi ro cho thị trường.

Một thực tế khác là trong năm 2019 có đến 16 DN phát hành trái phiếu từ 10 đợt trở lên, trong đó có những DN chia nhỏ quy mô và phát hành trên 50 đợt, nhằm tăng huy động từ nhà đầu tư cá nhân, nhỏ lẻ. Để hạn chế tình trạng này, Nghị định 81/2020 quy định giảm số lần phát hành trái phiếu, mỗi lần phát hành phải cách nhau tối thiểu 6 tháng (mỗi đợt kéo dài không quá 3 tháng kể từ ngày công bố thông tin).

Và để sử dụng vốn đúng mục đích, nghị định bổ sung quy định DN phải nêu cụ thể mục đích phát hành trái phiếu trong hồ sơ phát hành (đối với tổ chức tín dụng, phải nêu cụ thể phát hành để tăng vốn cấp 2, sử dụng để cho vay, đầu tư hoặc sử dụng cho mục đích khác).

Việc này sẽ giúp nhà đầu tư biết được mục đích phát hành của các DN, để cân nhắc, lựa chọn khi đầu tư và có thể kiểm soát, theo dõi được dòng tiền đầu tư của mình. Đồng thời, quy định này còn hạn chế tình trạng DN phát hành trái phiếu để đảo nợ, hoặc các nhà đầu tư nắm giữ trái phiếu của nhau nhằm đáp ứng các tiêu chuẩn hoạt động mà không nhằm mục tiêu đầu tư hay gọi vốn.