Đua nhau nâng mức lãi suất

Ghi nhận cho thấy, khá nhiều NHTM đã có mức lãi suất huy động hơn 7% cho kỳ hạn 12 tháng. Cụ thể, CBBank tăng lãi suất lên 7,45%/năm cho tiền gửi 12 tháng trực tiếp và 7,5% cho khách hàng gửi tiết kiệm trực tuyến từ ngày 6-8; SCB áp dụng lãi suất 7,3-7,6%/năm cho kỳ hạn 12 tháng đối với gửi trực tiếp và trực tuyến. Nhiều ngân hàng khác như VPBank, KienlongBank, LienVietpostBank, NamABank, Techcombank… cũng có mức lãi suất huy động áp dụng cao nhất hơn 7% với các kỳ hạn từ 12 tháng trở lên.

Không chỉ ở kỳ hạn dài, các kỳ hạn dưới 12 tháng, thậm chí 1-3 tháng cũng được nhiều NHTM điều chỉnh tăng lãi suất từ 0,2 đến 0,5 điểm %. Hiện nhiều ngân hàng áp dụng lãi suất kỳ gửi từ 1-3 tháng xấp xỉ 4%/năm. Chưa hết, các NHTM như Vietcombank, BIDV, Agribank - khối ngân hàng có lợi thế về vốn rẻ, cũng tăng 0,1-0,2 điểm % lãi suất huy động ở hầu hết kỳ hạn.

Mặc dù thời gian qua, các NHTM không thể tăng tốc cho vay vì chưa được nới room (hạn mức) tín dụng, nhưng số liệu từ Ngân hàng Nhà nước (NHNN) cho biết, tính đến cuối tháng 7-2022, tín dụng toàn nền kinh tế vẫn tăng 9,27% so với đầu năm (cao nhất trong 5 năm qua). Trong khi đó, tăng trưởng tiền gửi mới chỉ đạt hơn 4,5% và đây có lẽ là một trong những nguyên nhân chính buộc các ngân hàng phải tăng lãi suất tiền gửi để huy động vốn.

Nhiều chuyên gia tài chính nhận định, khi NHNN cấp thêm room tín dụng trong thời gian tới, cuộc đua tăng lãi suất huy động sẽ “nóng” hơn nữa. Các chuyên gia phân tích của Công ty Chứng khoán SSI dự báo, trong 4 tháng cuối năm 2022, khi các NHTM được nới hạn mức tăng trưởng tín dụng, nhu cầu vốn đầu vào của ngành ngân hàng tăng lên và sẽ còn đẩy lãi suất huy động tăng thêm 0,5-0,7 điểm %. Do đó, trong cả năm, lãi suất huy động có thể tăng 1-1,5 điểm %, kéo theo lãi suất cho vay đối với các khoản giải ngân mới sẽ cao hơn 1-2 điểm % so với năm 2021. Tuy nhiên, thông thường phải mất từ 1-2 quý để lãi suất cho vay điều chỉnh tương ứng với lãi suất huy động.

Kênh tiền gửi hấp dẫn

Lãi suất ngân hàng tăng mạnh khiến cho kênh tiền gửi hấp dẫn các nhà đầu tư và người dân. Cụ thể, theo NHNN, 5 tháng đầu năm 2022, tổng số dư tiền gửi của nhóm khách hàng dân cư tại ngân hàng đã đạt gần 5,569 triệu tỷ đồng, tăng 5,07% so với cuối năm trước, tương đương mức tăng ròng 268.480 tỷ đồng. So với cùng kỳ năm 2021, mức tăng trưởng tiền gửi của nhóm khách hàng này đã cao hơn gần gấp đôi. Trung bình trong 5 tháng đầu năm, mỗi ngày người dân gửi thêm gần 1.790 tỷ đồng vào ngân hàng.

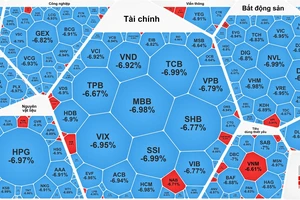

Trong khi đó, trong 6 tháng đầu năm 2022, số liệu từ Ủy ban Chứng khoán Nhà nước cũng cho thấy, thanh khoản giao dịch toàn thị trường cổ phiếu hiện đã giảm về mức 10.000-12.000 tỷ đồng/ngày, giảm khoảng 60% so với cuối năm 2021 (30.000-35.000 tỷ đồng/ngày). Các chuyên gia bất động sản cũng cho biết, hiện thị trường bất động sản đang chững lại do ngân hàng siết tín dụng hoặc lãi suất cho vay cao... nên nhiều nhà đầu tư đã chuyển sang giữ tiền mặt. Dòng tiền này trong thời gian chờ cơ hội đầu tư sẽ chảy vào kênh tiền gửi tiết kiệm.

Thêm vào đó, Thông tư 04/2022 của NHNN quy định rút một phần tiền gửi trước hạn thì phần còn lại vẫn được hưởng lãi suất như trước (thay vì chỉ hưởng lãi suất tiền gửi không thời hạn) đã tạo thêm sự hấp dẫn cho kênh gửi tiết kiệm ở ngân hàng. Ở góc độ khách hàng, chị Hà Huyền (TP Thủ Đức, TPHCM) lý giải quyết định gửi tiền tiết kiệm vào ngân hàng: “Tôi đầu tư mỗi kênh một ít nhưng trong thời điểm hiện nay, tôi chọn gửi tiết kiệm với kỳ hạn dài để có mức lãi suất tốt nhất. Hơn nữa, khi cần tiền đột xuất hoặc có cơ hội đầu tư, tôi có thể rút số tiền mình cần nhưng số tiền còn lại vẫn được hưởng lãi suất như cũ”.

Nhiều NHTM cũng nhìn nhận, khách hàng gửi tiết kiệm có kỳ hạn dài tăng lên đáng kể nhờ chính sách của Thông tư 04/2022. Chưa kể, nhiều ngân hàng còn thêm một số chính sách ưu đãi riêng. Cụ thể như OCB không chỉ hỗ trợ khách hàng rút tiền gốc một phần cho các khoản tiền gửi từ ngày 1-8 (ngày Thông tư 04/2022 có hiệu lực) mà còn áp dụng toàn bộ cho các khoản tiền gửi trước ngày 1-8. Ông Dư Xuân Vũ, Phó Giám đốc khối bán lẻ OCB, cho biết, việc cho phép rút tiền gửi trước hạn không chỉ có lợi cho khách hàng mà còn tạo điều kiện giúp ngân hàng thu hút được nguồn tiền gửi trung và dài hạn, đa dạng hóa các sản phẩm để thu hút, tăng nguồn tiền gửi từ dân, nhờ đó đáp ứng được nhu cầu vay của khách hàng.

| TS CẤN VĂN LỰC, Thành viên Hội đồng Tư vấn chính sách Tài chính - Tiền tệ quốc gia: Lãi suất huy động tăng giúp hút thêm lượng tiền đưa vào sản xuất kinh doanh. Tuy nhiên, trong ngắn hạn, lãi suất cho vay cơ bản vẫn ổn định vì nhiệm vụ trọng tâm của Việt Nam năm 2022 là hỗ trợ phục hồi nền kinh tế. Các chính sách phải hướng đến nhiệm vụ này nên lãi suất cho vay chưa thể tăng ngay. Các doanh nghiệp nằm trong nhóm trọng tâm của định hướng phát triển kinh tế vẫn tiếp cận được nguồn vốn lãi suất thấp nhờ gói hỗ trợ lãi suất 2% từ nguồn ngân sách nhà nước trị giá 40.000 tỷ đồng. |