Bởi lẽ, trong quá trình đẩy mạnh tái cơ cấu các tổ chức tín dụng, Chính phủ và Ngân hàng Nhà nước (NHNN) không chỉ đẩy mạnh việc mua bán, sáp nhập trên cơ sở tự nguyện các tổ chức tín dụng (TCTD) thành các định chế có quy mô lớn và quản trị tốt hơn, mà còn cho phép các ngân hàng nước ngoài mua ngân hàng yếu kém trở thành 100% vốn nước ngoài tại Việt Nam.

Thương vụ đầu tiên của 2018

Kết quả nổi bật của việc tái cơ cấu hệ thống các TCTD giai đoạn 2011-2015 là đã giảm 19 TCTD thông qua các hình thức M&A, giải thể, thu hồi giấy phép… Năm 2016, hoạt động M&A tập trung tại khối các công ty tài chính, nên chỉ có 3 thương vụ ngân hàng thương mại cổ phần Việt Nam mua lại các công ty tài chính do tập đoàn, tổng công ty nhà nước là chủ sở hữu hoặc là cổ đông lớn theo chủ trương thoái vốn đầu tư ngoài ngành của Chính phủ. Năm 2017, NHNN tiếp tục triển khai các giải pháp cơ cấu lại các TCTD, trong đó khuyến khích thực hiện hoạt động M&A, tạo điều kiện cho các nhà đầu tư trong nước, nước ngoài, các định chế tài chính nước ngoài mua lại, sáp nhập TCTD yếu kém của Việt Nam, nhưng hoạt động M&A trong lĩnh vực này khá trầm lắng.

Thế nhưng, trong năm 2018, nhiều ngân hàng đã trình cổ đông kế hoạch tăng vốn và thực hiện M&A như VPBank, MBBank, LienvietPostbank… dù chưa có kế hoạch cụ thể sẽ “xe duyên” với ngân hàng nào. Mặc dù vậy, có thể đoán TCTC mà các ngân hàng này hướng đến có thể là những ngân hàng nằm trong diện tái cơ cấu như DongA Bank, OceanBank, GPBank. Hiện chỉ mới có một thương vụ sáp nhập ngân hàng đầu tiên trong năm 2018 được lộ diện là sáp nhập PGBank vào HDBank. HDBank cho biết đang triển khai các thủ tục để nhận sáp nhập PGBank sau khi phương án này được cổ đông của 2 ngân hàng thông qua vào tháng 3-2018. Theo lộ trình, thương vụ M&A này sẽ hoàn tất trong tháng 8, nhưng đến nay NHNN cũng chưa công bố quyết định chấp thuận sáp nhập 2 ngân hàng này. Nếu thương vụ thành công, sau sáp nhập, HDBank có quy mô vốn điều lệ 15.345 tỷ đồng, sở hữu gần 370 chi nhánh và phòng giao dịch, hơn 15.000 điểm giao dịch tài chính và giới thiệu dịch vụ phủ khắp 63/63 tỉnh, thành phố.

Theo các chuyên gia trong ngành, M&A sẽ tăng lên và có thể diễn ra việc ngân hàng nội mua ngân hàng ngoại, hay ngân hàng ngoại mua lại thị phần ngân hàng ngoại. Đáng chú ý, M&A giữa các ngân hàng trong nước có nhiều triển vọng tích cực khi không ít ngân hàng đã lên kế hoạch M&A. Ông Đặng Xuân Minh, Phó ban Tổ chức Diễn đàn M&A Việt Nam, cho biết xu hướng được các nhà đầu tư quan tâm trong thời gian tới là các lĩnh vực tài chính cá nhân, tài chính tiêu dùng, hoạt động thẻ, công nghệ ngân hàng… Đây là những lĩnh vực còn nhiều tiềm năng. Ngoài ra, các công ty tài chính hoặc bảo hiểm của các ngân hàng cũng sẽ cần tìm đối tác để phát triển nhằm đảm bảo sức cạnh tranh trên thị trường, nên thời gian tới, M&A trong lĩnh vực tài chính ngân hàng sẽ sôi động hơn.

Mở cửa cho vốn ngoại

Phát biểu tại Diễn đàn M&A năm 2018 mới đây, Phó Thủ tướng Vương Đình Huệ khẳng định, một trong 5 lĩnh vực tái cơ cấu trọng tâm là ngành tài chính - ngân hàng. Đặc biệt, Chính phủ chủ trương đẩy mạnh tái cơ cấu các TCTD, trong đó, đối với các ngân hàng thương mại, Chính phủ khuyến khích M&A các ngân hàng nhỏ thành các ngân hàng quy mô lớn hơn. Bên cạnh đó, Chính phủ sẽ bán, chuyển giao những ngân hàng yếu kém và trong tình trạng đặc biệt như CBBank, GPBank, Oceanbank… Chính phủ cũng sẽ tổ chức cổ phần hóa và thoái vốn khỏi các ngân hàng nhà nước. Theo đó, Agribank đã có lộ trình IPO vào 2019, BIDV và Vietcombank đang thực hiện chủ trương bán bớt vốn thông qua việc phát hành thêm cổ phần cho các nhà đầu tư. Đây sẽ là cơ hội cho các nhà đầu tư trong và ngoài nước có ý định tham gia đầu tư vào lĩnh vực tài chính - ngân hàng.

Thời gian qua, Vietcombank đã có các hoạt động tiếp xúc các nhà đầu tư nước ngoài, thuê tư vấn định giá và đang tiến hành kế hoạch chào bán 10% vốn. Hiện đã có rất nhiều đối tác là ngân hàng và quỹ đầu tư nước ngoài quan tâm. Quỹ đầu tư GIC của Singapore và Ngân hàng Mizuho của Nhật Bản nhiều khả năng sẽ trở thành cổ đông quan trọng trong ngân hàng này. BIDV cũng đã công bố kế hoạch bán 15% cổ phần cho một đối tác chiến lược nước ngoài và 10% cho một nhà đầu tư tài chính ở nước ngoài. Lãnh đạo BIDV cho biết đã có 20 quỹ đầu tư tiềm năng quan tâm mua cổ phần. Trong đó, có một nhà đầu tư quan tâm sâu hơn để trở thành nhà đầu tư chiến lược và hai bên đã có nhiều phiên làm việc; đồng thời đã hoàn thiện cơ bản hợp đồng khung, hoàn thành cơ bản phương án tăng vốn điều lệ… Theo nguồn thông tin đáng tin cậy thì KEB Hana của Hàn Quốc là ngân hàng sẽ mua lại cổ phần của BIDV nhằm mở rộng kinh doanh tại Việt Nam.

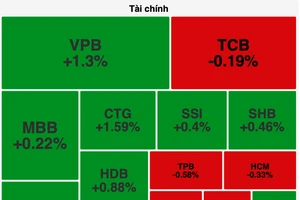

Xu hướng M&A trong lĩnh vực ngân hàng đang có nhiều thay đổi khi các quỹ đầu tư nước ngoài tích cực tham gia đầu tư vào những ngân hàng trong nước có tiềm năng phát triển, quản trị lành mạnh và hệ thống tài chính minh bạch. Cụ thể: Standard Chartered Bank đã thoái toàn bộ vốn đầu tư vào ACB sang cho 4 quỹ đầu tư gồm Estes Investments Limited, Sather Gate Investments Limited, Whistler Investments Limited và Boardwalk South Limited. Với trường hợp của Techcombank, sau khi HSBC thoái vốn, 2 quỹ đầu tư Vesta VN Investments B.V. và COG Investments B.V do Warburg Pincus quản lý đã đầu tư khoảng 370 triệu USD vào ngân hàng này. Đầu tháng 4-2018, quỹ PYN Elite Fund Management cũng đã hoàn tất việc mua lại 4,99% cổ phần của TPBank với giá 40 triệu USD, đánh dấu khoản đầu tư lớn nhất của mình tại Việt Nam.

Tại Diễn đàn M&A 2018, Phó Thủ tướng Vương Đình Huệ cho biết, Chính phủ chủ trương không cấp thêm giấy phép cho ngân hàng 100% vốn ngoại, nhưng khuyến khích các ngân hàng nước ngoài mua các ngân hàng yếu kém. Động thái này cho thấy, Chính phủ mở rộng cửa cho các vốn ngoại tham gia vào tái cơ cấu ngân hàng trong nước. Bên cạnh đó, nhà đầu tư nước ngoài sẽ còn nhiều cơ hội, như BIDV, Vietcombank hay một số ngân hàng khác vẫn còn room cho nhà đầu tư chiến lược. Ông Ralf Pilarczyk, Trưởng bộ phận M&A khu vực ASEAN của Ngân hàng Standard Chartered, cũng đánh giá M&A là kênh lựa chọn tốt để các ngân hàng trong nước biến đổi quy mô nhanh chóng, còn các ngân hàng nước ngoài dễ dàng thâm nhập hơn vào thị trường Việt Nam hơn. Do đó, tài chính - ngân hàng sẽ là ngành hút vốn ngoại trong thời gian tới thông qua M&A.

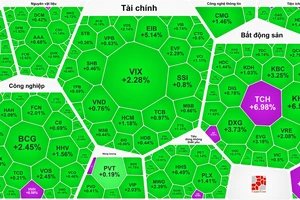

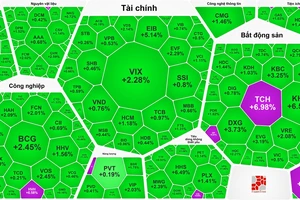

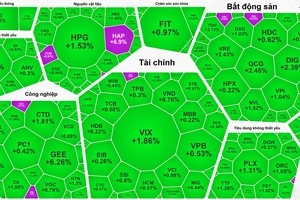

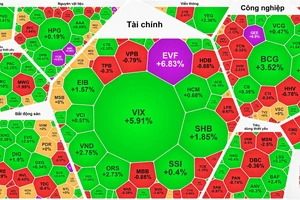

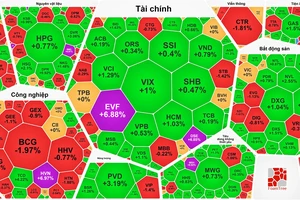

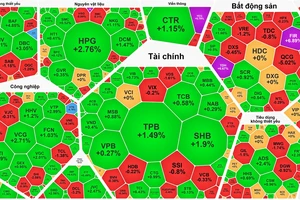

| Theo thống kê, năm 2017, ngành có tỷ trọng giá trị M&A lớn nhất là sản xuất hàng tiêu dùng, chiếm 57%, tiếp theo đó là ngành bất động sản 27%, tài chính - ngân hàng 4%. Trong 6 tháng đầu năm 2018, ngành bất động sản vẫn chiếm ưu thế với 66,75%, tài chính - ngân hàng đã vươn lên vị trí số 2 với 19% và sản xuất công nghiệp 9%. |