Tín dụng tăng gần 14%

Hiện chưa nhiều ngân hàng thương mại (NHTM) báo cáo kết quả kinh doanh năm 2021, nhưng thông tin từ một số ngân hàng vừa công bố cho thấy có kết quả kinh doanh tốt. Ngoài hoạt động cốt lõi là tín dụng, đa dạng hóa nguồn thu từ các dịch vụ và chuyển đổi số cũng góp phần tăng lợi nhuận cho ngân hàng.

Cụ thể, Agribank công bố lợi nhuận trước thuế ước đạt 14.000 tỷ đồng, tăng khoảng 7% so với năm 2020. Tăng trưởng tín dụng của Agribank tăng 8,5%, trong đó 70% dư nợ cho vay phục vụ phát triển nông nghiệp, nông dân và nông thôn. Mặc dù không công bố con số cụ thể nhưng lãnh đạo Vietinbank cho biết, lợi nhuận trước thuế năm 2021 vượt mục tiêu kế hoạch đề ra ở mức 16.800 tỷ đồng. Trong đó, tăng trưởng tín dụng năm 2021 của Vietinbank tăng 12,3% so với năm trước, nguồn thu ngoài lãi từ các giải pháp dịch vụ tài chính ngân hàng cũng tăng 20%.

Tương tự, BIDV cũng vừa công bố lợi nhuận vượt 13.000 tỷ đồng, trong đó tăng trưởng tín dụng của BIDV đạt gần 12% theo chỉ tiêu được giao nhưng chiếm hơn 13% dư nợ tín dụng toàn nền kinh tế, đứng đầu thị trường về thị phần tín dụng. Vietcombank cũng đã hoàn thành kế hoạch đề ra ở mức hơn 25.500 tỷ đồng. Trong đó, tăng trưởng tín dụng tăng gần 15% so với năm 2020, các nguồn thu khác từ dịch vụ như thanh toán và sử dụng thẻ, thanh toán quốc tế, thanh toán thương mại cũng tăng từ 20-24%.

Không chỉ các ngân hàng lớn có vốn Nhà nước “ăn nên làm ra”, mà các NHTM tư nhân cũng có mức lợi nhuận vượt kế hoạch. Điển hình như TPBank có lợi nhuận trước thuế đạt 6.038 tỷ đồng, tăng 40% so với năm 2020, vượt hơn 4% kế hoạch. Ngân hàng MSB có lợi nhuận ước đạt 5.000 tỷ đồng, gấp đôi năm 2020. Bên cạnh đó, một số NHTM cũng có mức lợi nhuận tăng mạnh do tăng trưởng tín dụng cao. Cụ thể, Techcombank dự báo lãi trước thuế năm 2021 đạt mốc 23.000 tỷ đồng, tăng 46% so với cùng kỳ nhờ tăng trưởng tín dụng cao ở mức 22%. Lợi nhuận năm 2021 của Sacombank dự kiến tăng khoảng 30% ở mức 4.400 tỷ đồng vì hạn mức tín dụng được nới lên 10,5%. Ngân hàng MB ước đạt lợi nhuận khoảng 16.500 tỷ đồng, tăng 54% so với năm 2020 do tín dụng được nới ở mức 21%...

Các chuyên gia tài chính nhận định, ngân hàng là ngành hiếm hoi tăng trưởng suốt thời gian vừa qua, bất kể dịch Covid-19 kéo dài. Bức tranh lợi nhuận của ngành ngân hàng trong năm 2021 vẫn tươi sáng một phần lớn do nhu cầu vốn của nền kinh tế trong những tháng cuối năm 2021 phục hồi; nhiều NHTM được Ngân hàng Nhà nước nới hạn mức tín dụng để đưa vốn ra thị trường phục vụ các hoạt động sản xuất kinh doanh. “Chính sự bứt phá của tín dụng dịp cuối năm là động lực thúc đẩy lợi nhuận ngành ngân hàng tăng mạnh. Theo cập nhật mới nhất, tăng trưởng tín dụng toàn nền kinh tế năm 2021 đạt gần 14%, trong khi ban đầu dự kiến chỉ tăng khoảng 12%”, một chuyên gia tài chính cho biết.

Cổ phiếu ngân hàng sẽ “hút” dòng tiền

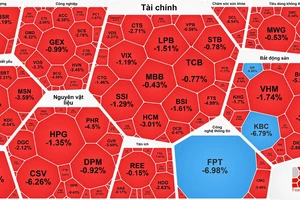

Mặc dù lợi nhuận ngành ngân hàng vẫn tốt nhưng nhóm cổ phiếu ngân hàng lại giảm mạnh trong 6 tháng cuối năm 2021. Trong đó, nhóm 10 cổ phiếu ngân hàng lớn trên sàn chứng khoán HoSE giảm trung bình gần 10%. Theo giới phân tích, một trong những nguyên nhân chính khiến nhóm cổ phiếu ngân hàng giảm do nhà đầu tư ngại hoạt động kinh doanh của các ngân hàng sẽ bị ảnh hưởng do tác động của đại dịch Covid-19, đặc biệt rủi ro về nợ xấu sẽ ăn mòn lợi nhuận ngân hàng.

Tuy nhiên, trong năm 2022, ngành ngân hàng được các công ty chứng khoán nhận định có triển vọng khả quan khi nền kinh tế và khả năng trả nợ của doanh nghiệp dần được hồi phục. Hơn nữa, để tránh vết xe đổ trước đây, nhiều NHTM đã tăng mạnh trích lập dự phòng rủi ro để bao phủ nợ xấu. Chẳng hạn, BIDV có tỷ lệ bao phủ nợ xấu (dư quỹ dự phòng rủi ro tín dụng/dư nợ xấu) đạt 235%, mức cao nhất trong những năm gần đây. Tương tự, VietinBank nâng tỷ lệ bao phủ nợ xấu từ 132% vào cuối năm 2020 lên 171% hiện nay. Riêng Vietcombank - ngân hàng có tỷ lệ bao phủ nợ xấu lên đến 424%, cao nhất ngành ngân hàng, trích lập đủ 100% cho toàn bộ dư nợ cơ cấu theo Thông tư 03/2021 của Ngân hàng Nhà nước, sớm trước 2 năm so với quy định. “Nếu có, nợ xấu chỉ có thể xảy ra ở các ngân hàng yếu kém và các ngân hàng có bộ đệm dự phòng mỏng”, một chuyên gia tài chính nhận định.

Theo Công ty Chứng khoán Rồng Việt (VDS), chính sách tiền tệ hỗ trợ năm 2022 sẽ tiếp tục được duy trì với dự kiến bơm thêm tiền vào nền kinh tế thông qua tăng trưởng tín dụng. Kết hợp với điều kiện thanh khoản ổn định trong ngắn hạn, kỳ vọng tín dụng sẽ tăng trưởng mạnh mẽ trong 6 tháng đầu năm nay nên cổ phiếu ngân hàng sẽ sớm thu hút dòng tiền trở lại. “Dĩ nhiên, giá cổ phiếu sẽ có sự phân hóa mạnh theo tốc độ tăng trưởng lợi nhuận và đó là câu chuyện riêng của từng ngân hàng”, chuyên gia phân tích VDS cho hay.

Thực tế cho thấy, trong hơn 1 tuần qua, khi thị trường chứng khoán lao dốc do hàng loạt những tin tức tiêu cực thì nhóm cổ phiếu ngân hàng đã thể hiện phần nào vai trò là nhóm cổ phiếu dẫn dắt giữ được sắc xanh. Các chuyên gia dự báo, nhóm cổ phiếu ngân hàng sẽ hút được dòng tiền của nhà đầu tư trong thời gian tới.