Thách thức không ít

Phát biểu khai mạc, nhà báo Nguyễn Nhật, Phó Tổng Biên tập Thường trực Báo Sài Gòn Giải Phóng chia sẻ: Chiến lược tài chính quốc gia đến năm 2025 và định hướng năm 2030 của Thủ tướng Chính phủ đã đặt ra nhiều mục tiêu nhưng tựu chung là mọi người dân và doanh nghiệp đều được tiếp cận và sử dụng các sản phẩm, dịch vụ tài chính an toàn. Một điểm nhấn quan trọng là đến cuối năm 2025, ít nhất 80% người trưởng thành có tài khoản giao dịch tại ngân hàng, hoặc các tổ chức được phép khác; ít nhất 50% tổng số xã có điểm cung ứng dịch vụ tài chính; ít nhất 25 - 30% người trưởng thành gửi tiết kiệm tại tổ chức tín dụng…

Ông Nhật nhận định, Chiến lược tài chính toàn diện đã đạt được một số kết quả nhất định, nhưng vẫn còn một số tồn tại, thách thức. Theo đó, các sản phẩm, dịch vụ tài chính mới dựa trên đổi mới sáng tạo và ứng dụng công nghệ số nhưng cũng đi kèm rủi ro, đòi hỏi khuôn khổ pháp lý phải được nhanh chóng bổ sung hoàn thiện.

“Việc tiếp cận dịch vụ tài chính chính thức của người dân, nhất là người nghèo, thu nhập thấp, sống ở khu vực nông thôn, vùng sâu vùng xa vẫn còn có khoảng trống trong việc cung ứng những sản phẩm dịch vụ tài chính, theo đúng nghĩa là mục tiêu tài chính toàn diện. Đây cũng chính là lý do chúng tôi tổ chức buổi tọa đàm này, nhằm lắng nghe ý kiến của các chuyên gia, các nhà khoa học, các doanh nghiệp Fintech, cũng như các nhà hoạch định chính sách”.

Nhà báo Nguyễn Nhật, Phó Tổng Biên tập Thường trực Báo Sài Gòn Giải Phóng

TS Trần Văn, Viện trưởng IDS bày tỏ, đã hơn 4 năm từ khi có quyết định của Thủ tướng, có quá ít thông tin về quá trình thực hiện cũng như công tác giám sát. Đơn cử như đánh giá quá trình liên quan đến cách thức thực hiện, cung cấp các dịch vụ tài chính cho các tầng lớp dân cư, doanh nghiệp nhỏ, siêu nhỏ, hộ gia đình; hiệu quả và lợi ích cho xã hội; tác động mong muốn tới người dân, hộ kinh doanh, cộng đồng doanh nghiệp nhỏ và siêu nhỏ… như thế nào.

Cho đến nay, hành lang pháp lý để khuyến khích đổi mới sáng tạo, tạo điều kiện thuận lợi cho việc phát triển đa dạng các tổ chức cung ứng, phân phối sản phẩm, dịch vụ tài chính… chậm được rà soát, sửa đổi bổ sung. Một minh chứng là đến nay các doanh nghiệp Fintech vẫn đang hoạt động theo mô hình “giấy phép thử nghiệm” với nhiều hạn chế. Việc thiếu vắng các quy định của pháp luật do chậm được cập nhật, sửa đổi, bổ sung đang tạo ra khá nhiều rủi ro pháp lý, nhất là khi tiến bộ của khoa học công nghệ diễn ra với cấp số nhân, tạo ra vô vàn cơ hội cho các doanh nghiệp công nghệ.

TS Trần Văn cho biết thêm, khi sửa đổi Luật Các tổ chức tín dụng 2024, đã có nhiều ý kiến của cộng đồng doanh nghiệp Fintech và chuyên gia tài chính, ngân hàng cho rằng, cần quy định trong luật về cơ chế thử nghiệm có kiểm soát sandbox cho Fintech nhưng chưa được chấp nhận. Trong khi đó, nếu thiếu cơ chế sandbox cho Fintech thì khó có thể kết nối với một số bộ luật khác nhau; sự phối hợp của một số bộ, ngành và địa phương liên quan; sự liên thông giữa các tổ chức tín dụng với với các tổ chức công nghệ tài chính trong các giao dịch thanh toán điện tử; không thể xây dựng nền kinh tế gắn với cơ sở dữ liệu quốc gia về dân cư.

Fintech từng bước vào cuộc

Để phần nào giải bài toán vốn cho các doanh nghiệp siêu nhỏ (SME), các hộ kinh doanh…, các công ty Fintech đang vào cuộc rất tích cực. Ông Nguyễn Thanh Hiển, Tổng Giám đốc FinViet (với ví điện tử Eco) chia sẻ khoảng 5 triệu hộ kinh doanh trên toàn quốc đang ngày càng đóng góp tích cực cho nền kinh tế. Tuy nhiên, việc tiếp cận tài chính của nhóm đối tượng này còn gặp khá nhiều khó khăn bởi các tổ chức tín dụng thường đặt ra quy trình thẩm định chặt chẽ.

Vấn đề thiếu vốn đối với hộ kinh doanh không chỉ xảy ra ở Việt Nam, mà còn ở nhiều quốc gia trên thế giới. Để giải bài toán này, nhiều quốc gia hình thành kênh cung ứng vốn riêng cho nhóm SME, trên cơ sở phối hợp chặt chẽ giữa các tổ chức tín dụng và công ty Fintech.

Trở lại với câu chuyện của doanh nghiệp mình, theo ông Hiển, Finviet đã phối hợp thành công với một số tổ chức tín dụng xây dựng sản phẩm tài chính dành cho hộ kinh doanh cá thể, để có thể vay ngân hàng từ 20-50 triệu đồng.

Tuy nhiên, việc triển khai cấp tín dụng cho nhóm đối tượng này còn khá hạn chế, do quy trình thủ tục phức tạp, nên việc phát triển và mở rộng mô hình còn nhiều khó khăn. Qua triển khai thực tế, Finviet nhận thấy các tổ chức tín dụng cần xây dựng những gói sản phẩm tài chính phù hợp với chi phí thấp dành cho nhóm đối tượng SME và hộ kinh doanh, trên cơ sở áp dụng mạnh mẽ công nghệ để tối ưu hoá quy trình thẩm định, rút ngắn thời gian duyệt và cấp vốn.

Theo ông Hiển, để có những bước đột phá mạnh mẽ hơn nữa, các cơ quan quản lý Nhà nước nên sớm hoàn thiện, ban hành cơ chế thử nghiệm có kiểm soát sandbox, trong đó có việc cho phép các tổ chức tín dụng hợp tác chặt chẽ với các doanh nghiệp Fintech trong thực hiện Chiến lược tài chính toàn diện quốc gia; cho phép các tổ chức có năng lực công nghệ, tài chính, quản trị hiện đại, được tham gia vào thị trường vốn quy mô nhỏ qua các mô hình ngân hàng ứng dụng công nghệ, kỹ thuật số…

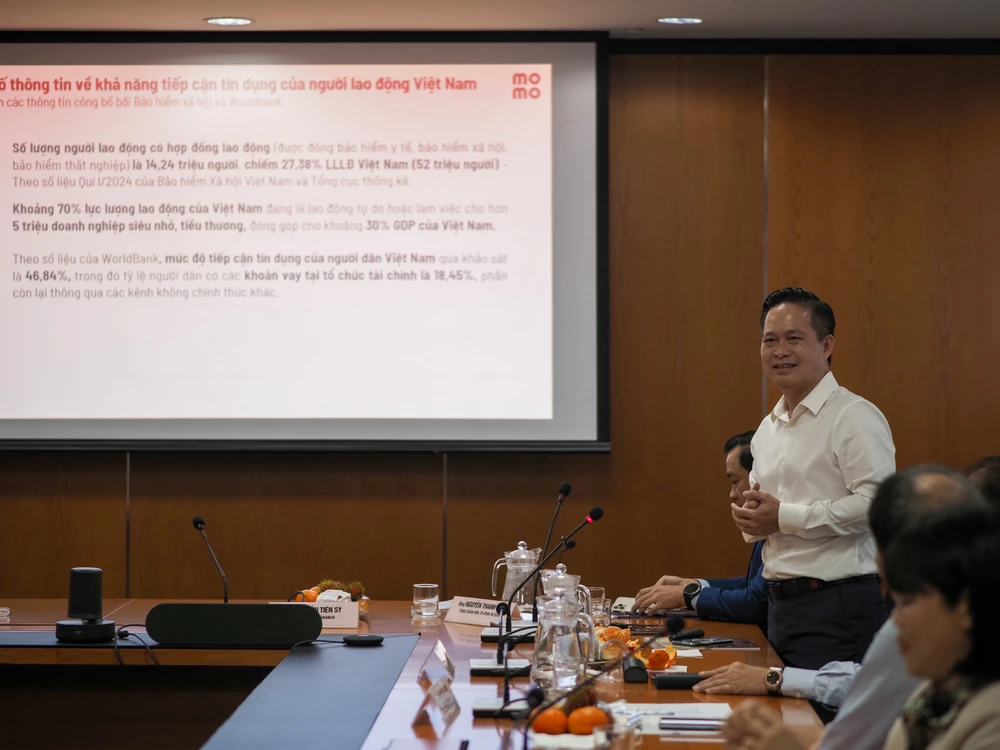

Phía ví điện tử MoMo cho biết, sau 15 năm hoạt động, MoMo đã thu hút được 31 triệu người dùng. Tất cả người dùng MoMo đều được chấm điểm và nhận những lợi ích tương ứng, kể cả trong trường hợp chưa có lịch sử tín dụng. Từ nguồn dữ liệu 31 triệu tài khoản này, có khoảng 2 triệu người sử dụng ví MoMo trước đây không thể vay vốn từ ngân hàng thì nay đã được cấp hạn mức tín dụng thông qua ví trả sau với hạn mức chi tiêu từ 1-20 triệu đồng/tháng.

“Ví trả sau là sản phẩm tín dụng tiêu dùng hợp tác giữa MoMo và TPBank. Sản phẩm này là minh chứng cụ thể nhất cho thấy với sự kết hợp giữa công nghệ hàng đầu của Fintech và quy trình được chuẩn hóa của tổ chức tín dụng, những đối tượng khách hàng trước đây thuộc nhóm “dưới chuẩn” đến nay đã trở thành một phân khúc tiềm năng”, ông Nguyễn Bá Diệp, đồng sáng lập ví điện tử Momo khẳng định.

Tại toạ đàm, các chuyên gia, nhà khoa học đã đóng góp rất nhiều ý kiến nhằm hướng đến thực hiện thành công Chiến lược tài chính toàn diện quốc gia. Lắng nghe các ý kiến tại toạ đàm, bà Phạm Thuý Chinh, Phó Chủ nhiệm Ủy ban Tài chính – Ngân sách Quốc hội bày tỏ niềm vui khi được tham gia tọa đàm và lắng nghe ý kiến từ các chuyên gia, các nhà khoa học…

“Ở góc độ của người đang làm việc cho cơ quan giúp Quốc hội về lĩnh vực tài chính, ngân sách, tôi cho rằng tọa đàm này là một trong những kênh vô cùng hữu ích đối với cá nhân tôi và công tác xây dựng, hoàn thiện thể chế nói chung”, bà Chinh bày tỏ.

Buổi tọa đàm “Chiến lược tài chính toàn diện quốc gia: Con đường tiếp cận vốn mới của các doanh nghiệp nhỏ Việt Nam” đã lắng nghe được nhiều ý kiến của các chuyên gia, nhà nghiên và cả những khó khăn cụ thể của từng doanh nghiệp khi triển khai thực hiện chiến lược của Chính phủ. Sau toạ đàm này, các cơ quan có liên quan sớm hoàn thiện nghiên cứu, tổng kết và có bản kiến nghị gửi các cơ quan chức năng, trong đó có Ủy ban Tài chính – Ngân sách của Quốc hội trước Kỳ họp thứ 8 để những cơ quan làm công tác xây dựng pháp luật có thêm thông tin và sự hỗ trợ tốt nhất trong việc xây dựng, hoàn thiện thể chế về phát triển một mô hình mới phù hợp với xu thế chung của thời đại.

Bà Phạm Thuý Chinh, Phó Chủ nhiệm Ủy ban Tài chính - Ngân sách Quốc hội