Dồn dập tăng vốn

Theo các công ty cung cấp dữ liệu tài chính, CAR của các NHTM tại Việt Nam khá thấp so với khu vực: chỉ ở mức 9,04% (gồm nhóm NHTM có vốn nhà nước: Agribank, Vietcombank, VietinBank, BIDV) và 12,29% (nhóm NHTM tư nhân). Trong khi đó, tại nhiều nước trong khu vực như Indonesia, Philippines, Singapore, Thái Lan…, CAR trung bình dao động 17%-22%. Mặc dù hệ số CAR “mỏng” hơn ngân hàng TMCP tư nhân nhưng nhóm NHTM có vốn nhà nước lại chiếm hơn 50% thị phần tín dụng của cả nước. Đó cũng là lý do vừa qua, Ngân hàng Nhà nước (NHNN) phê duyệt việc tăng vốn điều lệ tại Vietcombank từ 47.325 tỷ đồng lên 55.891 tỷ đồng thông qua hình thức phát hành cổ phiếu. Dự kiến, sau phát hành thành công, Vietcombank sẽ trở thành ngân hàng có vốn điều lệ lớn thứ 2 hệ thống, sau NHTM cổ phần tư nhân VPBank.

Tương tự, dự kiến cuối tháng 6-2023, Quốc hội cũng sẽ bỏ phiếu thông qua phương án tăng vốn 17.100 tỷ đồng cho Agribank giai đoạn 2023-2024 lên khoảng 51.430 tỷ đồng. Theo đó, năm nay, Agribank sẽ được bổ sung vốn khoảng 6.750 tỷ đồng, còn lại chuyển sang thực hiện vào năm sau. Đại hội đồng cổ đông VietinBank cũng đã thông qua phương án tăng vốn điều lệ trong năm từ 12.330 tỷ đồng lên khoảng 66.000 tỷ đồng; BIDV cũng có kế hoạch tăng vốn điều lệ lên hơn 61.557 tỷ đồng năm nay theo 2 đợt phát hành cổ phiếu…

Bên cạnh đó, NHNN cũng vừa chấp thuận cho các NHTM tư nhân tăng vốn điều lệ thông qua nhiều phương án. Cụ thể, TPBank vừa được chấp thuận tăng vốn điều lệ thêm tối đa gần 6.199 tỷ đồng dưới hình thức phát hành cổ phiếu, nâng vốn điều lệ lên 22.000 tỷ đồng. ABBank cũng vừa hoàn thành đợt phát hành cổ phiếu để chia cổ tức cho cổ đông, nâng vốn điều lệ lên hơn 10.350 tỷ đồng; ACB cũng vừa tăng vốn điều lệ từ 33.774 tỷ đồng lên 38.840 tỷ đồng thông qua phát hành cổ phiếu để trả cổ tức năm 2022; HDBank được NHNN thông qua phương án trả cổ tức bằng cổ phiếu tỷ lệ 15% và tăng vốn điều lệ lên trên 29.200 tỷ đồng từ 25.303 tỷ đồng…

Ngoài các ngân hàng trên, hiện có gần 20 NHTM khác đang lên kế hoạch tăng vốn điều lệ trong năm nay, hầu hết chia cổ tức bằng cổ phiếu. Nếu kế hoạch tăng vốn được các ngân hàng thực hiện thành công, từ nay đến cuối năm, vốn điều lệ của hệ thống ngân hàng sẽ tăng thêm khoảng 163.000 tỷ đồng, tương đương tăng 26,7%.

Nói về việc tăng vốn, lãnh đạo Agribank cho biết, việc được bổ sung thêm vốn, không chỉ nâng cao năng lực tài chính, làm cơ sở để ngân hàng mở rộng quy mô hoạt động, đảm bảo vai trò chủ lực cung ứng vốn trong lĩnh vực tam nông mà còn giúp Agribank cải thiện xếp hạng tín nhiệm, tăng giá trị thặng dư khi cổ phần hóa. “Việc tăng vốn trong năm nay cho Agribank là việc rất cấp thiết để đảm bảo cho tăng trưởng tín dụng trong năm ở mức 7,5% mà NHNN giao từ đầu năm.

Còn nếu không, tăng trưởng tín dụng của Agribank chỉ tăng được 3,5%”, vị đại diện ngân hàng này chia sẻ. Ông Phạm Quang Dũng, Chủ tịch Hội đồng quản trị Vietcombank, cũng cho biết, việc tăng vốn điều lệ sẽ tạo điều kiện để Vietcombank mở rộng quy mô hoạt động kinh doanh, đáp ứng nhu cầu vốn cho nền kinh tế và đầu tư cho các dự án chuyển đổi để nâng cao năng lực quản trị và hoạt động của ngân hàng.

Tranh thủ dòng vốn ngoại

Thực tế cho thấy, nhiều năm qua, các NHTM đều đưa ra kế hoạch tăng vốn nhưng có ngân hàng chỉ hoàn thành một phần kế hoạch. Riêng năm 2022, có 27 NHTM có kế hoạch tăng vốn nhưng chỉ có 15 NHTM tăng vốn thành công. Do đó, không chỉ trông chờ từ nguồn lực trong nước, các NHTM cũng đẩy mạnh việc hút nguồn vốn ngoại để tăng vốn. Cụ thể, tháng 4 năm nay, VPBank đã nhận đặt cọc 3.590 tỷ đồng từ thương vụ bán 15% vốn cho Ngân hàng SMBC (Nhật Bản) và dự kiến sau khi hoàn tất thủ tục, đến khoảng tháng 7-2023, VPBank cũng sẽ nhận thêm 32.310 tỷ đồng.

Lãnh đạo VPBank cho biết, với khoảng gần 36.000 tỷ đồng thu được từ thương vụ bán vốn, ngân hàng sẽ tăng cường bộ đệm vốn, giúp mở rộng phạm vi kinh doanh, đáp ứng các nhu cầu đa dạng của nhóm khách hàng cá nhân và doanh nghiệp, trong đó có các khách hàng FDI.

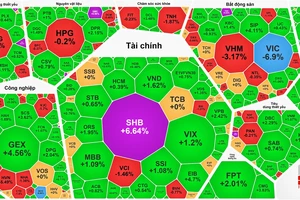

SHB cũng vừa hoàn tất việc chuyển nhượng 100% vốn điều lệ của SHBFinance cho Ngân hàng Krungsri (Thái Lan), và dự kiến nhận về khoảng gần 1.800 tỷ đồng. SHB cho biết, thỏa thuận sẽ đem lại nguồn thặng dư vốn đáng kể cho cổ đông của SHB cũng như nâng cao năng lực tài chính và vị thế. Ngoài ra, Vietcombank đang lên kế hoạch phát hành riêng lẻ 307,6 triệu cổ phiếu cho nhà đầu tư tài chính ngoại; BIDV cũng có kế hoạch chào bán riêng lẻ 455,3 triệu cổ phiếu…

- TS NGUYỄN TRÍ HIẾU, Chuyên gia tài chính ngân hàng:

Bộ đệm dày sẽ ít bị tổn thất

Nợ xấu gia tăng tiềm ẩn rủi ro an toàn hệ thống. Bên cạnh đó, hệ số CAR của nhiều NHTM không chỉ ở mức thấp, mà còn cải thiện chậm so với khu vực. Các ngân hàng sẽ phải đối mặt với bài toán chất lượng tài sản trong thời gian tới, trong đó áp lực nợ xấu tăng và tăng trích lập dự phòng sẽ tương đối lớn. Do đó, việc gia cố cho “bộ đệm” vốn dày dạn hơn cũng sẽ giúp các ngân hàng ít bị tổn thất khi rủi ro xảy ra.