Mẫu số chung

Trong một tuần, ba ngân hàng đóng vai trò quan trọng trong việc tài trợ nền kinh tế khởi nghiệp đã sụp đổ. Hai ngân hàng đã bị các cơ quan quản lý Mỹ đóng cửa, trở thành thất bại ngân hàng lớn thứ hai và thứ ba trong lịch sử sau Washington Mutual vào năm 2008.

Ngày 9-3, Silvergate Capital Corp, công ty mẹ của ngân hàng Silvergate (SIB) thông báo sẽ dừng hoạt động mảng ngân hàng và hoàn trả toàn bộ tiền gửi dành cho khách hàng.

Tiếp đến Silicon Valley Bank (SVB), bị các cơ quan quản lý đóng cửa vào ngày 10-3; và tiếp sau đó là Signature Bank New York (SBNY), nơi chịu chung số phận vào ngày 12-3.

Thực tế là 3 ngân hàng trên đều là những ngân hàng quy mô vừa, điểm chung của cả ba là không đa dạng. Và trên hết, họ đã đầu tư sai lầm nghiêm trọng.

Silvergate đầu tư mọi thứ vào sự xuất hiện và thành công của ngành công nghiệp tiền điện tử. Khi một cuộc khủng hoảng thanh khoản xảy ra trong ngành vào tháng 5-2022, sau đó vài tháng là sự sụp đổ đột ngột của sàn giao dịch tiền điện tử FTX, Silvergate gặp rắc rối. Ngân hàng đã không thể sống sót sau cuộc khủng hoảng kép này và đã bị bỏ rơi bởi chính những khách hàng mà SIB đã hỗ trợ.

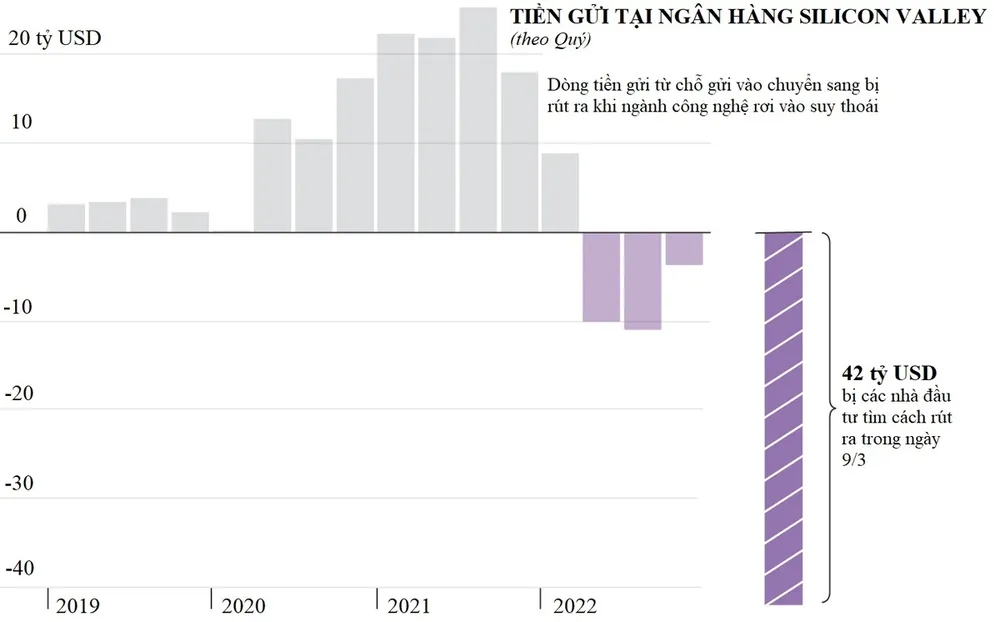

Trong khi đó, SVB là trung tâm của hệ sinh thái của các công ty khởi nghiệp và doanh nghiệp nhỏ - nhà máy rượu vang và trang trại - ở Khu vực Vịnh San Francisco. Ngân hàng cũng có mặt ở 8 quốc gia khác: Đức, Canada, Trung Quốc, Đan Mạch, Ấn Độ, Israel, Thụy Điển và Anh. Tài sản của SVB lên tới hơn 200 tỷ USD, nhưng khi Cục Dự trữ Liên bang (FED) tăng lãi suất, các khoản vay hiện tại trở nên kém giá trị hơn. Vì vậy, khi khách hàng có tiền gửi tại SVB chuyển tiền sang các ngân hàng khác, SVB đã phải thanh lý các khoản vay ít giá trị hơn, và điều đó đã tạo ra một khoảng cách lớn 1,8 tỷ USD trên bảng cân đối kế toán. Do khoản lỗ này, SVB cho biết cần huy động thêm 2,25 tỷ USD vốn bằng cách phát hành cổ phiếu phổ thông và cổ phiếu ưu đãi chuyển đổi mới. Quyết định này đã gây ra tâm lý lo ngại. Khoảng 42 tỷ USD tiền gửi đã được rút vào cuối ngày 9-3.

SBNY đã bị đóng cửa vì tiếp xúc với ngành công nghiệp tiền điện tử mà ngân hàng cũng phụ thuộc rất nhiều. Các cơ quan quản lý công bố một kế hoạch khẩn cấp vào ngày 12-3 với biện pháp hàng đầu là đảm bảo tiền gửi từ tất cả khách hàng của SVB và SBNY, để tránh phản ứng dây chuyền. Nhưng kế hoạch này cho đến nay vẫn chưa thể xua tan lo ngại các ngân hàng khu vực khác sẽ không bị ảnh hưởng. Câu hỏi đúng hơn là: Cái nào hay những cái nào tiếp theo phá sản?

“Giờ đây chúng ta đã biết rõ ràng về cách chính phủ xử lý và có thể cuộc khủng hoảng chưa có điểm dừng”, nhà quản lý quỹ đầu cơ huyền thoại Bill Ackman cảnh báo trên Twitter hôm 12-3.

|

Người dân chờ đợi tin tức bên ngoài ngân hàng SVB. Ảnh: CNN |

Trong khi đó, cựu Giám đốc điều hành Goldman Sachs Lloyd Blankfein cho rằng: “Một số ít ngân hàng có thể gặp vấn đề như SVB, các ngân hàng lớn có quy định chặt chẽ hơn nhiều”.

Mọi con mắt hiện đang đổ dồn vào First Republic Bank (FRC). Cổ phiếu của ngân hàng này đã giảm 66% vào lần kiểm tra cuối cùng. Những đồn đoán về viễn cảnh ngân hàng có thể sụp đổ đang lan truyền trên mạng xã hội. FRC ngay lập tức công bố một số bản tin để dập tắt những tin đồn và trấn an công chúng về tình trạng của mình. Tổng thanh khoản chưa sử dụng có sẵn để tài trợ cho các hoạt động hiện là hơn 70 tỷ USD, ngân hàng cho biết vào ngày 12-3.

Đã có một số dấu hiệu căng thẳng tại các ngân hàng khác. Giao dịch của PacWest Bancorp (PACW) đã tạm thời bị tạm dừng sau khi cổ phiếu giảm lần lượt 65% và 52%, cổ phiếu Charles Schwab (SCHW) đã giảm 7%.

Tại châu Âu, chỉ số Stoxx Europe 600, theo dõi 42 ngân hàng lớn của EU và Anh, đã giảm 5,6% trong phiên giao dịch buổi sáng - ghi nhận mức giảm lớn nhất kể từ tháng 9 năm ngoái.

Giảm thiểu rủi ro

Nhiều công ty khởi nghiệp ở Anh bị đặt vào thế khó khi chi nhánh SVB ở Anh (SVB UK) tuyên bố sẽ ngừng dịch vụ thanh toán và nhận tiền gửi. Ngân hàng Trung ương Anh (BoE) hôm 10-3 cho biết họ đã khởi động quy trình làm thủ tục phá sản với SVB UK. BoE tuyên bố các tài sản của SVB UK sẽ bị bán đi để trả nợ, theo Financial Times.

Trong khi đó, các chính phủ và cơ quan quản lý tài chính trên toàn thế giới, bao gồm EU, Anh, Australia, châu Á đang đánh giá tác động đối với ngành ngân hàng và khu vực doanh nghiệp của những nước này sau sự sụp đổ của các ngân hàng Mỹ.

Câu hỏi dài hạn hơn mà các quốc gia đang phải giải đó chính là liệu có những ngân hàng khác gặp phải vấn đề tương tự do đầu tư lượng lớn tài sản vào trái phiếu chính phủ đang mất giá.

|

Biểu đồ tiền gửi vào và rút ra ở SVB. Ảnh: WSJ |

Để giảm thiểu rủi ro đối với hệ thống ngân hàng, FED đã công bố một chương trình mới cho phép ngân hàng vay vốn từ những công ty bảo hiểm của chính phủ để đáp ứng nhu cầu rút tiền của khách hàng. Chương trình này được thiết kế để giúp các ngân hàng không phải bán trái phiếu chính phủ, vốn đang mất giá do lãi suất tăng cao.

Ngân hàng HSBC đã mua chi nhánh SVB UK với giá 1 bảng Anh (1,2 USD). Nếu không tìm được người mua, SVB UK sẽ bị BoE đặt vào tình trạng mất khả năng thanh toán, khiến khách hàng chỉ nhận được khoản tiền gửi trị giá 85.000 bảng Anh (100.000 USD) hoặc 170.000 bảng Anh (200.000 USD) cho các tài khoản chung được đảm bảo.

Cuộc giải cứu của HSBC là “tin tuyệt vời” cho hệ sinh thái khởi nghiệp ở Anh, Piotr Pisarz, CEO của Uncapped, một công ty khởi nghiệp công nghệ tài chính cho vay các công ty khởi nghiệp khác cho biết: “Tôi nghĩ hôm nay tất cả chúng ta có thể thư giãn một chút”, ông nói với CNN. Trong một tuyên bố, Giám đốc điều hành HSBC Noel Quinn cho biết, việc mua lại “củng cố nhượng quyền ngân hàng thương mại của chúng tôi và nâng cao khả năng phục vụ các công ty sáng tạo và phát triển nhanh, bao gồm cả trong lĩnh vực công nghệ và khoa học đời sống, ở Anh và quốc tế”.

Các dự đoán trái chiều

Sự sụp đổ của 3 ngân hàng nói trên trong vài ngày qua, cùng với lo ngại rằng sẽ ngày càng nhiều tổ chức tài chính phá sản, có thể được coi là những đổ vỡ lớn và là lý do để FED cân nhắc về quyết định tiếp theo. Song, ngay cả khi Silicon Valley Bank, Silvergate và Signature Bank sụp đổ, buộc các cơ quan quản lý phải can thiệp, thị trường vẫn tin rằng Ngân hàng Trung ương Mỹ sẽ tiếp tục nỗ lực chống lạm phát.

Theo các chuyên gia tài chính, sự kiện kịch tính trên chưa đủ để các nhà hoạch định chính sách của FED chùn tay. “Liệu các vụ phá sản mới đây trong ngành ngân hàng có phải những đổ vỡ sẽ khiến FED đảo chiều chính sách? Thị trường nhìn chung không nghĩ như vậy”, chiến lược gia trưởng tại LPL Financial (Đại lý độc lập môi giới tài chính lớn nhất nước Mỹ) bà Quincy Krosby cho hay.

Mặc dù thị trường chứng khoán toàn cầu khá biến động, các nhà đầu tư vẫn nghiêng về khả năng FED sẽ tiếp tục thắt chặt chính sách tiền tệ. Họ dự đoán FED sẽ tăng lãi suất thêm 0,25% tại cuộc họp ngày 21 và 22-3 tới. Hồi tuần trước, Chủ tịch FED Jerome Powell cho biết khá lo ngại về các dữ liệu lạm phát nóng gần đây. Trong một thời gian ngắn sau bình luận đó, thị trường dự đoán FED sẽ tăng lãi suất thêm 0,5%. Cả Bank of America và Citigroup đều dự đoán FED sẽ tăng 0,25%, sau đó sẽ nâng lãi suất thêm vài lần nữa.

Tuy nhiên, ngân hàng Goldman Sachs dự đoán FED sẽ bỏ qua đợt tăng lãi suất vào tháng 3 và các nhà hoạch định chính sách nhiều khả năng sẽ tăng thêm 0,25% vào tháng 5, 6 và 7. “Chúng tôi cho rằng các quan chức FED có thể sẽ ưu tiên ổn định tài chính vào lúc này, coi đó là vấn đề trước mắt và lạm phát cao là vấn đề trung hạn”, Goldman Sachs viết trong một ghi chú.

Cuộc họp tuần tới sẽ là một sự kiện lớn mà trong đó, Ủy ban Thị trường Mở Liên bang (FOMC) không chỉ đưa ra quyết định lãi suất mà còn cập nhật các dự báo tương lai, bao gồm triển vọng về GDP, tỷ lệ thất nghiệp và lạm phát. “Không nghi ngờ gì, FED đang thảo luận về khả năng tạm ngừng tăng lãi suất. Trước cuộc họp, FED nên thông báo với thị trường về ý định cuối cùng của mình, rằng họ sẽ tạm dừng hay sẽ tiếp tục chống lạm phát”, bà Quincy Krosby cho biết.

Nhà kinh tế Andrew Hollenhorst của Citigroup lại cho rằng tạm dừng tăng lãi suất sẽ gửi một thông điệp sai đến thị trường. Trên thực tế, Citigroup nhận thấy FED sẽ tiếp tục tăng lãi suất lên phạm vi mục tiêu là 5,5% - 5,75%, cao hơn phạm vi hiện tại 4,5% - 4,75% và hơn dự đoán của thị trường là 4,75% - 5%.

“Theo quan điểm của chúng tôi, các quan chức FED khó có thể xoay trục chính sách trong cuộc họp tuần tới bằng cách ngừng nâng lãi suất”, ông Hollenhorst cho hay trong một báo cáo, “Làm như vậy sẽ khiến thị trường và công chúng tin rằng quyết tâm chống lạm phát của FED chỉ được duy trì cho đến khi thị trường tài chính hoặc nền kinh tế thực gặp rắc rối”, ông giải thích.

Bank of America cho biết họ vẫn “thận trọng” quan sát các dấu hiệu cho thấy cuộc khủng hoảng ngành ngân hàng hiện tại đang lan rộng, bởi điều này có thể thay đổi dự báo về lãi suất FED.

“Nếu FED thành công kiểm soát biến động của thị trường và khoanh vùng khu vực ngân hàng truyền thống, thì có thể họ sẽ tiếp tục tăng lãi suất từ từ cho đến khi chính sách tiền tệ đủ hạn chế nền kinh tế”, nhà kinh tế trưởng Michael Gapen của Bank of America nhận định.